退職所得の確定申告計算の具体例

前提条件

名前等

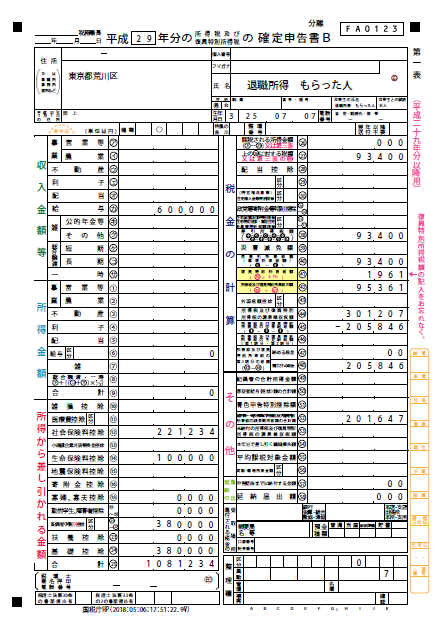

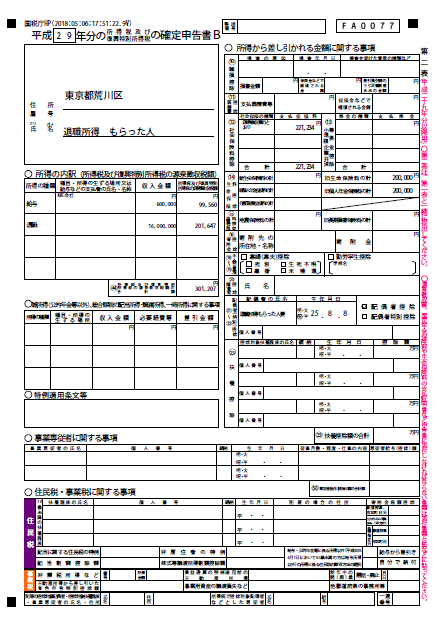

名前「退職所得 もらった人」平成29年3月退職、昭和25年7月7日生まれ

妻の名前「退職所得 もらった人妻」、昭和25年8月8日生まれ

退職金

退職金は1,600万円で勤続年数は23年、源泉徴収税額は201,647円です。

退職所得の受給に関する申告書を提出しているため、源泉徴収税額は下記の計算式によって正確に計算されているので本来は退職所得の確定申告は不要です。

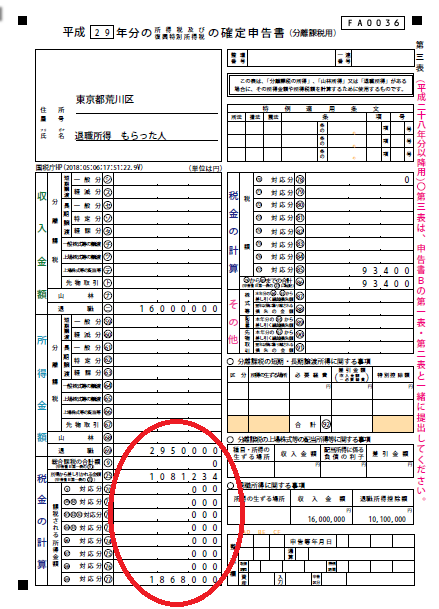

1,600万-((23年-20年)×70万+800万)×1/2=295万

(295万×10%-97,500)×102.1%=201,647円

給与所得

給料60万円(1~3月分)

源泉徴収税額99,560円

社会保険料控除22万1,234円

生命保険控除10万(旧生命保険10万、旧個人年金10万)

配偶者控除38万

確定申告書作成コーナーの入力手順

確定申告書等作成コーナーって何?というページでも説明させていただきましたが、確定申告書を自力でかつ手書きで書くことは本当に難易度が高いです。

しかし、インターネット環境さえあれば、確定申告書等作成コーナーで適切な数値を入力することができればきれいな所得税の確定申告書ができあがります。

下記でその手順を画像で順番に解説したいと思います。

①左記以外の所得のある方を選んでください。

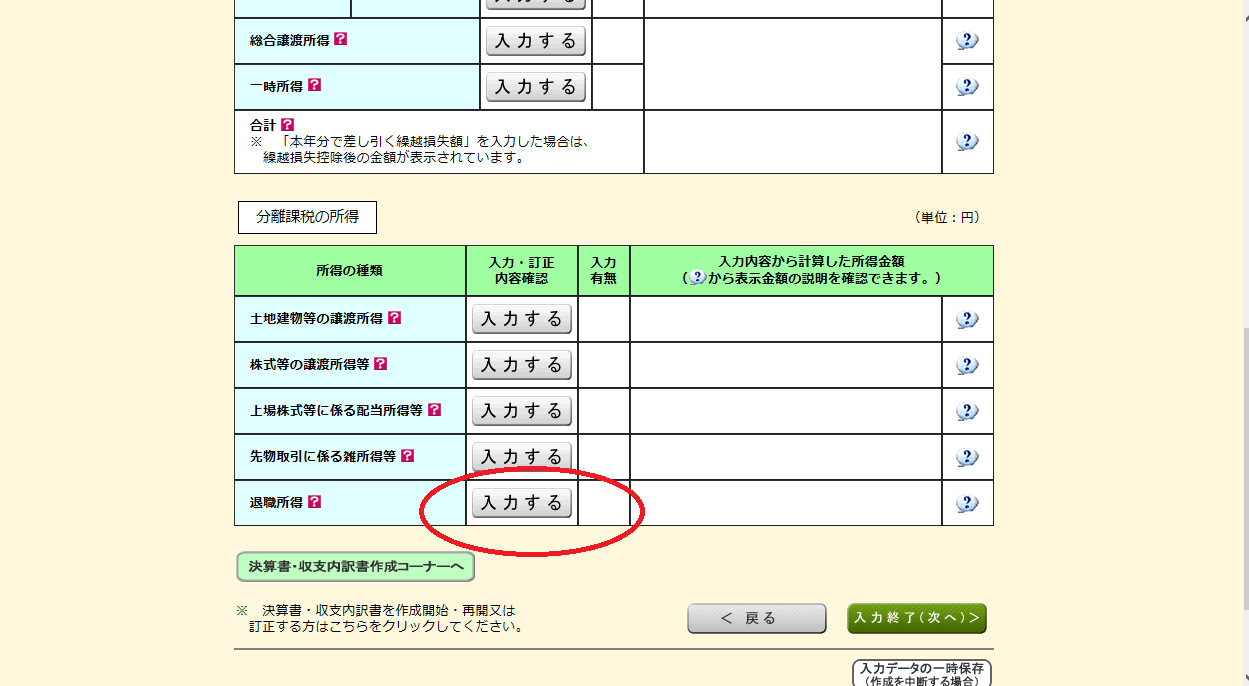

②分離課税の所得における退職所得の入力するを選んでください。

③退職所得の源泉徴収票を参考に、所得税法201条1項第1号適用分を選択し、支払金額は1,600万円、源泉徴収税額を201,647円、退職所得控除額は1,010万円、勤務年数23年、就職年月日と退職年月日を入力してください。これで退職所得の入力は終了です。

④給与所得の入力するを選択してください。

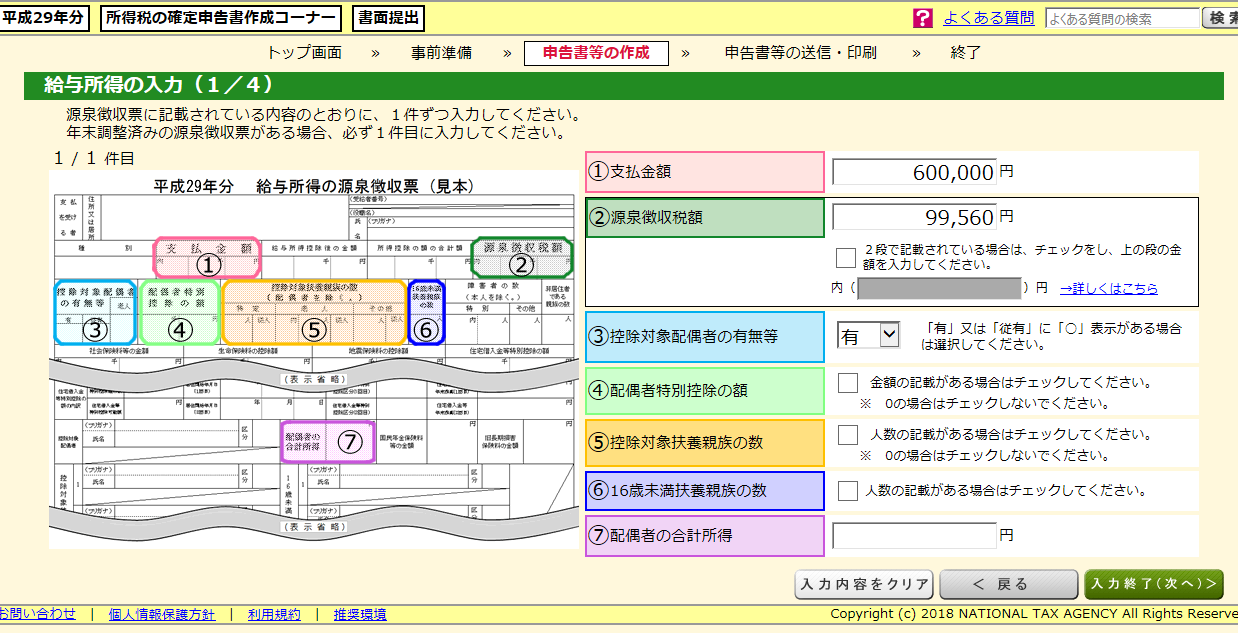

⑤給与所得の源泉徴収票を参考に、支払金額600,000円、源泉徴収税額99,560円、控除対象配偶者を有にしてください。

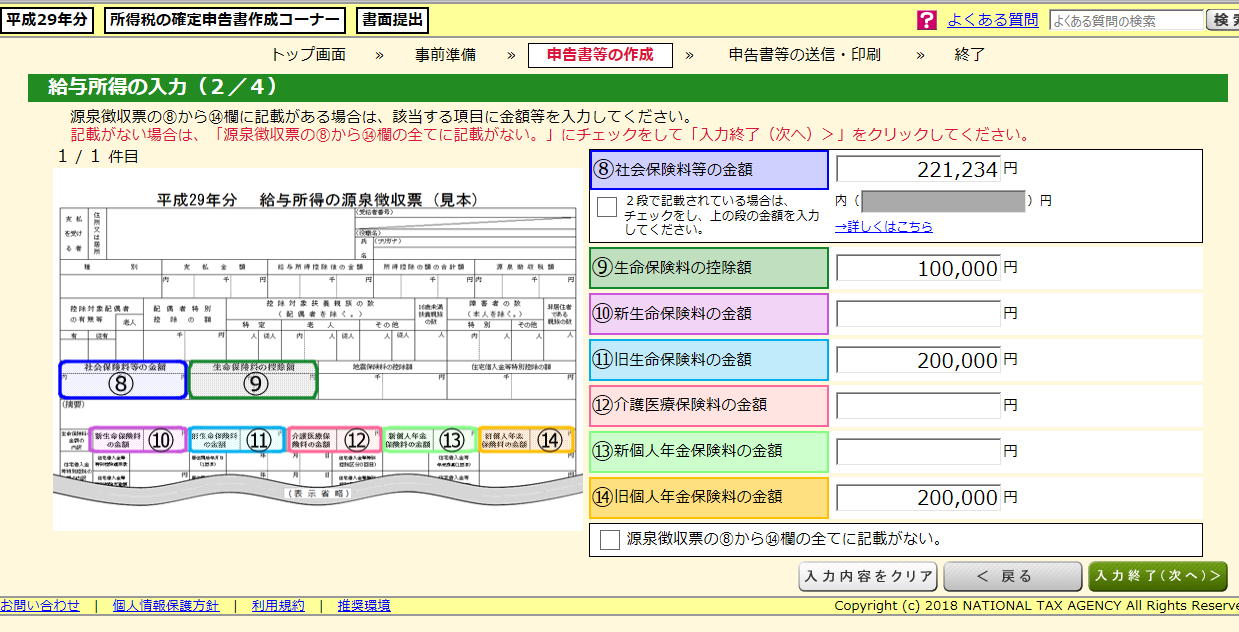

⑥続いても給与の源泉徴収票を参考に、社会保険料等の金額に221,234円、生命保険料の控除額100,000円、旧生命保険料の金額200,000円、旧個人年金保険料の金額200,000円と入力してください。

⑥以降は氏名、住所、マイナンバーなどを指示に従って入力してください。すると、所得税の確定申告書が出来上がります。

計算の結果、205,846円の還付ということになりました。原因は、所得控除の1,081,234円が退職所得から控除され、課税対象金額が1,868,000円になったためです。

給与所得から控除できなかった所得控除を退職所得から控除できたのです。

いかがだったでしょうか?

以上、京都の税理士が退職所得の具体的な確定申告計算の例をご紹介させていただきました。

現代においてはパソコンも会計ソフトも安いから、自分で自力で確定申告したいけれどいきなりは不安、だけど税理士に依頼するのは気後れする、そんな個人事業主様向けに「3年で税理士卒業ティーチング型税務顧問」を提供している京都の税理士です。弊所卒業生限定で卒業後のスポット相談業務も対応します。税理士業界の繁忙期を避けた決算月を設定されておられる法人会社については長期的な税務顧問を提供いたします。顧問税理士の一時的な業務集中時期発生回避にご協力いただくことは、貴社にとってもメリットが大きいはずです!よろしくお願いいたします。