源泉徴収制度とは?

所得のうち従業員が法人会社から受け取る給与所得については、法人会社が所得税額を計算し、その所得税を従業員個人に代わって国に納める方式をとっており、これを源泉徴収制度と言います。

本来所得税は1/1~12/31までの1年間に受けた所得に対して課税され、翌年の2/16から3/15までに管轄の税務署へ申告納付します。しかし、毎月の給与から控除する所得税はあくまで年間の見込み額をもとに控除するもので、最終的には年末に各従業員の給与所得の額を確定し、さらにその年税額を計算して、それまでに徴収してきた所得税額との調整を行うことになり、これを年末調整と言います。

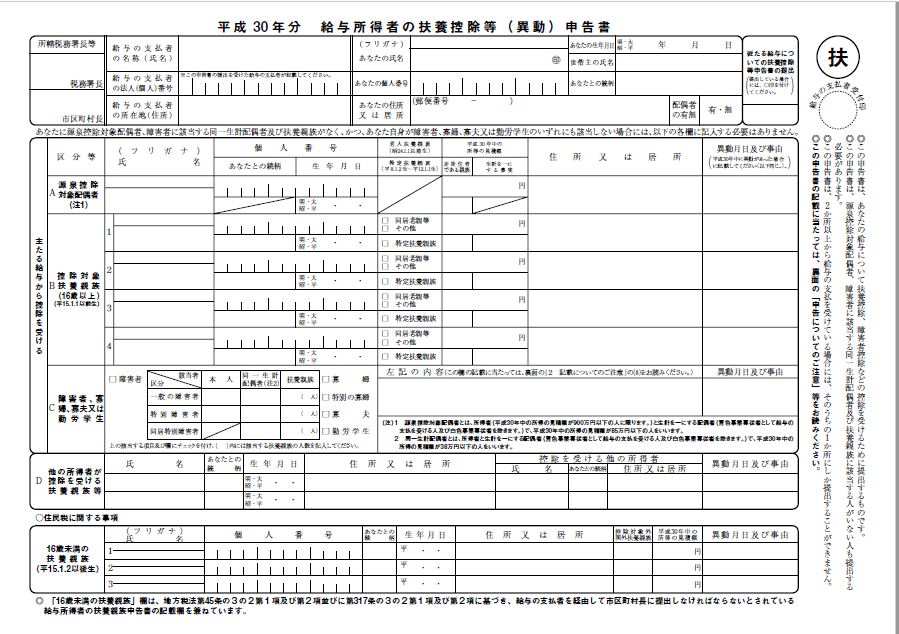

給与所得者の扶養控除等(異動)申告書が必要

所得税の額は、その従業員の配偶者の有無や扶養親族の数によって変わります。そこで、法人会社は従業員から給与所得者の扶養控除等(異動)申告書の提出してもらう必要があります。

提出は、その年の最初の給与の支払いを受ける前日までとなります。年の途中で入社した者がいる場合には、入社時に扶養控除等(異動)申告書を提出してもらいます。また結婚や出産で扶養親族に異動があった場合は改めて提出してもらうことになります。

A控除対象配偶者

扶養控除等(異動)申告書において、A控除対象配偶者という欄があります。この欄には「その従業員に年間収入が103万円以下の配偶者がいる場合」に、その配偶者の氏名や生年月日を記入してもらいます。

疑問に思うのが、その年の収入はまだ確定していないので、103万円を超えるかどうかわからないよ、という点だと思います。ただここは、あくまで見込みでよいです。

そもそも、給与における源泉徴収制度そのものが「見込みによる所得税の概算納付」です。

ここで国の立場から、所得税の税収というものを考えて見ましょう。所得税の申告納付期限は毎年2/1~3/15です。納税者から見れば納める期間ですが、国から見れば所得税という税収が収受できる期間と言えます。

ただ、2/15から3/15にまとめてドカンと税収が入ってくるよりかは、毎月それなりの税収が定期的に入ってくるほうが資金繰りや管理の面からよいはずです。

例えばサラリーマンは、毎月一定の金額が家庭に入り、年間トータルとして年収というものを得ているはずです。1/1に年収が1度に支払われ、それを1年間でやりくりするというのはありえないと思います。

ここで給与所得の源泉徴収制度に話を戻すとすると、毎月日本の全国の給与所得者であるサラリーマンから源泉徴収により所得税という税収を確保できるほうが国としてありがたいのです。

ですが勝手な金額をむちゃくちゃに納められても困ります。そこで、源泉徴収のルールに沿って正しい見込み額で源泉徴収してください、というのがこの制度です。

見込みではなく確定額で所得税を納付するイベントとしては、年末調整と確定申告があります。

話が長くなりましたが、したがって収入103万円以下の配偶者がおられる従業員はこの欄に配偶者の名前を記入することにより、扶養親族の数が1名加算されます。

B控除対象配偶者(16歳以上)

16歳以上19歳未満

従業員と生計を一にする16歳以上19歳未満の親族、いわゆる高校生の子供がいる場合にはここに氏名と生年月日を記載してください。扶養の人数が1名加算されます。

19歳以上23歳未満

従業員と生計を一にする19歳以上23歳未満の親族、いわゆる大学生世代の子供がいる場合にはここに氏名と生年月日を記載してください。扶養の人数が1名加算されます。また年末調整及び確定申告にあたっては、特定扶養親族として63万円の控除をうけることができます。

社会保険料等控除後の給与の金額を算出する

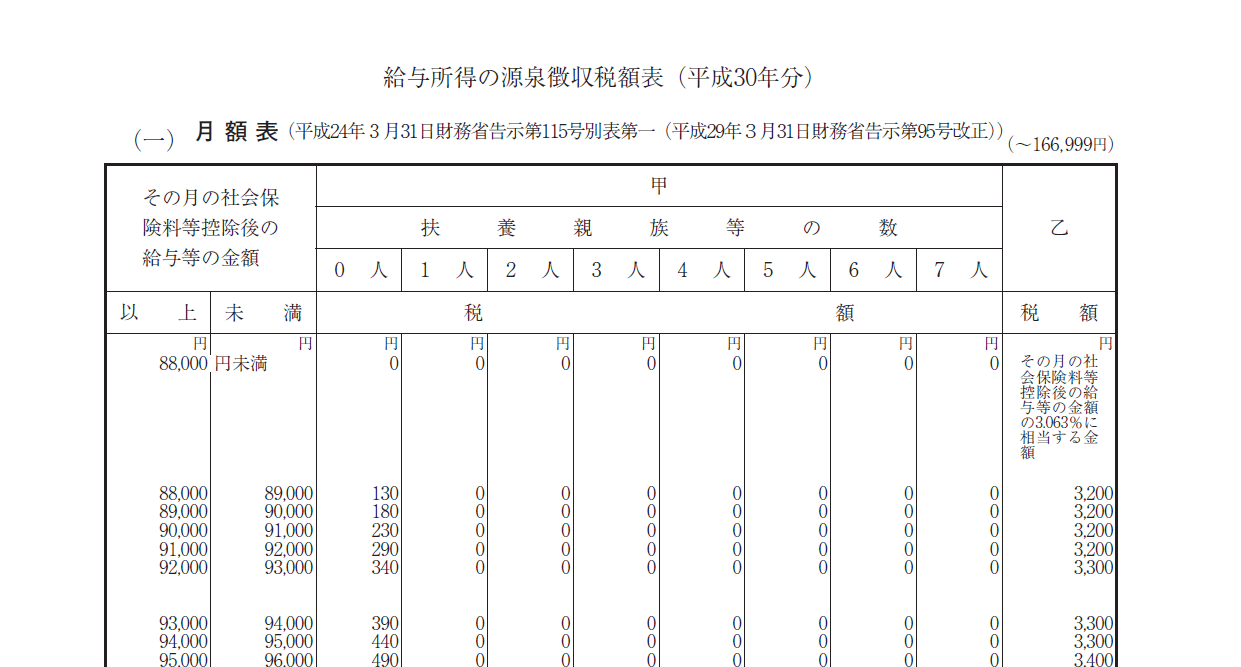

扶養控除等(異動)申告書で扶養控除等の数を確認したら、次は所得税の算出になります。

所得税を算出する流れは、総支給額から通勤手当と社会保険料を控除し、社会保険料等控除後の給与等の金額、を算出しその額と扶養親族等の数を源泉徴収税額表に当てはめて算出します。

「社会保険料等控除後の給与等の金額=給与の総支給額-通勤手当-社会保険料」

源泉徴収税額表に当てはめる

(例)標準報酬月額が20万円、総支給額が20万円である場合、協会けんぽの健康保険料は10,020円、厚生年金保険料は18,300円、雇用保険料は600円である。扶養親族が1名である場合、源泉所得税はいくらであろうか?

社会保険等控除後の給与等の金額=200,000-10,020-18,300-600=171,080円

給与源泉徴収税額表より2,140円に決定します。

以上、京都の税理士が源泉所得税について解説させていただきました。

現代においてはパソコンも会計ソフトも安いから、自分で自力で確定申告したいけれどいきなりは不安、だけど税理士に依頼するのは気後れする、そんな個人事業主様向けに「3年で税理士卒業ティーチング型税務顧問」を提供している京都の税理士です。弊所卒業生限定で卒業後のスポット相談業務も対応します。税理士業界の繁忙期を避けた決算月を設定されておられる法人会社については長期的な税務顧問を提供いたします。顧問税理士の一時的な業務集中時期発生回避にご協力いただくことは、貴社にとってもメリットが大きいはずです!よろしくお願いいたします。