「税理士=節税のプロ」と認識していらっしゃる方もたくさんおられることでしょう。相続税・贈与税に関しては確かに計画的な節税が考えられます。

このようなことを述べるのは非常に遺憾なのですが、法人税・個人の事業所得税の節税に関しては方法がほとんどありません。

それは下記で説明しますがすべては「欠損金の繰越控除」という制度が存在するためです(個人においては「純損失の繰越控除」)。

近年の情報化社会において「節税」と検索すれば、いくつかの「節税プラン」なるものが出てくるでしょう。ですがその多くは「当期の税負担は軽減されているが、数期分・数年をトータルすれば税負担は変わらない」つまり「課税の繰延をしているにすぎない」ものがほとんどです。

その一期分のみの税負担減少を取り上げて節税とうたっているにすぎません。

まず御認識していただきたいのは、税金を支払う=無駄なことではありません。利益1,000万円に対して30%の税金を支払っても700万円のキャッシュが残ります。

税金を支払ってキャッシュを残すことが健全な事業の姿と言えるでしょう。

これらを踏まえたうえで以下、Ⅰ.課税の繰延に過ぎない節税Ⅱ確かな節税、に分けて御説明させていただきます。

Ⅰ.課税の繰延に過ぎない節税

1.交際費・広告費・30万円未満の消耗品費・決算賞与による節税プラン

「節税」と検索していただくと真っ先に入ってくる情報が、この方法でしょう。税金で取られるくらいなら費用計上して「節税」しましょう!決算が近くてもこれらは有効な節税プランです!というような言葉が並べられていると思います。では「本当に節税になっているのか?」検証してみましょう。

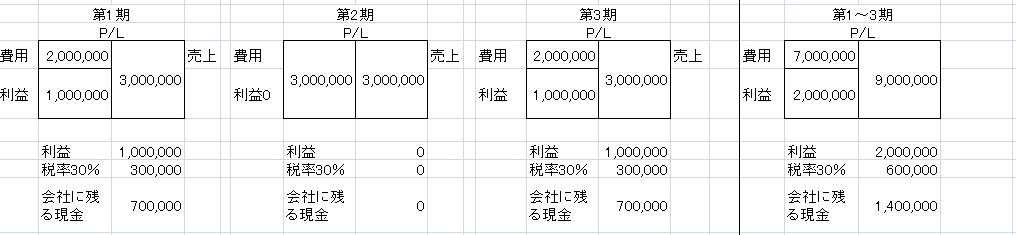

・第1期は利益が100万円、第2期は利益が0円、第3期は利益が100万円出ていた場合を考えます。

第1~3期を通算して考えた場合、納めた税金は60万円で、会社に残る現金は140万円となる。

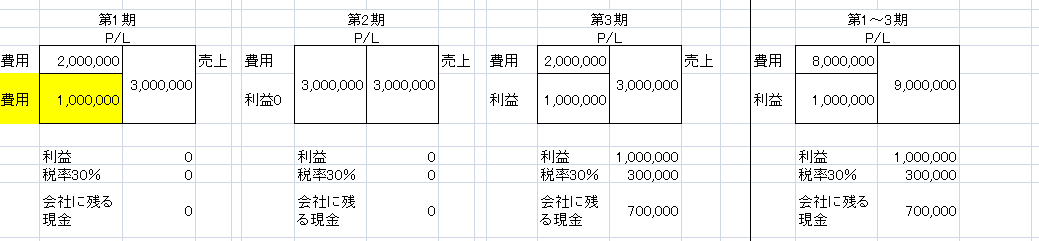

①税理士が第1期に節税プランを提示し、実際に行った場合

第1期は利益が100万円出ています。じゃあどうしよう?ここで節税プランを使いましょう。広告費を決算直前に100万円計上し利益を0円としました。

すると、第1期の利益が0円で納付税額も0円となりました。さすが税理士さんですね。見事節税に成功しました!

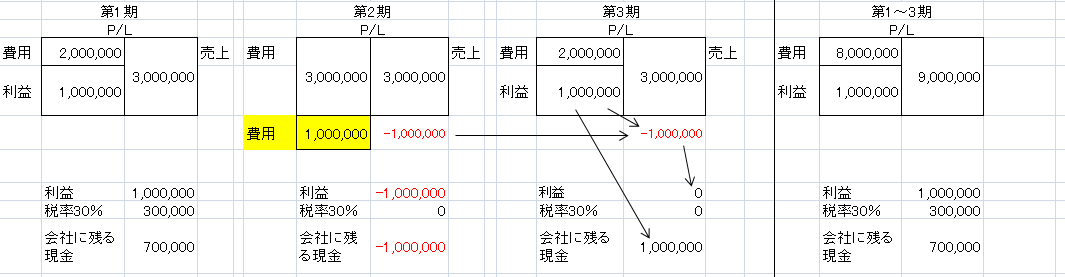

②第1期に100万円費用計上せず、第2期に利益見積もりを誤って広告費を100万円計上することになった場合

ちょっと税理士さん!第1期に税金を支払ったばかりか、第2期は赤字になってしまったじゃないですか!とお客さんから不満が出るかもしれません。

しかし、①と②をよく見てください!第1~3期通算で見ると、納付税額が30万円、会社に残る現金は70万円で両方同じ結果となっています。

これが青色欠損金の繰越控除です。つまり、どの期に費用を100万円計上しても通算では同じ結果となってしまいます。

①と②の第1期の納税額のみを比較して、「節税だ!」と考えるのは誤った認識です!

「当期は利益が出たので経費計上で節税しましょう」はナンセンスです!

しかし、ネットや書籍ではこの第1期分の納付税額減少のみを取り上げて法人税節税プランとして紹介されています。

2.水道光熱費、給与の未払費用を計上する節税プラン

1.の内容を御理解いただければ、この未払計上も節税にならないことはすぐわかっていただけるでしょう。当期の利益を削るか、来期の利益を削るかの違いです。

3.中小企業倒産防止共済による節税プラン

これも「決算直前にノーリスクで最大240万円計上できる!」節税プランとして紹介されています。しかし、掛金は解約した期に満額返ってくるので課税の繰延でしかありません。したがって節税とはなりません。しかしながら、確かにリスクはほとんどなく以下のメリットがあります。

・取引先が倒産した場合掛金の総額の10倍までを低金利で貸してもらうことが可能。

・一定期間掛金をかけ続ければ、満額返金してもらえるので、損にはならない。

外部に積み立てる預金のようなものでしょうか。

4.法人保険による節税プラン

節税と言えば保険というイメージが強いんじゃないでしょうか?まず保険と損金の基本を見ておきましょう。

(1)養老保険

養老保険とは、被保険者が死亡した場合に保険金が支払われるほか、保険期間の満了時に被保険者が生存している場合にも、満期保険金が支払われる生命保険です。養老保険には貯蓄と保障の二面性があります。

受取人 | 保険料の取扱い |

|

| 死亡保険金 | 生命保険金 | |

| 当社 | 当社 | 資産計上 |

| 遺族 | 当社 | 1/2資産計上、1/2損金 |

(2)定期保険

定期保険とは、一定期間内に被保険者が死亡した場合のみ保険金が支払われる保険である。養老保険のように満期保険金がないため掛け捨ての保険料です。

受取人 | 保険料の取扱い |

|

| 死亡保険金 | 生命保険金 | |

| 当社 | ― | 損金 |

| 遺族 | ― | 損金 |

生命保険について一般的に言われているのは、掛金が損金で節税となり、もし経営者が突然亡くなられた場合、保険金が死亡退職金と相殺されて税負担も少ないというような説明でしょう。

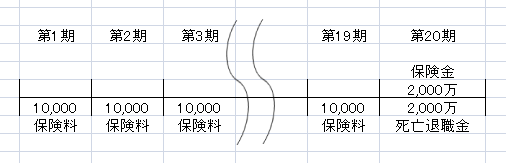

掛金が毎期1万円で節税になっており、死亡保険金が2,000万円収入があり、死亡退職金2,000万円支出したので保険金に関しては税負担が0円です。

しかし、初めに説明したとおり保険料は単に支出しているので利益を減らしているに過ぎません。仮に法人保険に未加入で保険金収入がなく、死亡退職金のため2,000万円の赤字を出したとしても、翌期以降に欠損金繰越控除できるので翌期以降は税負担が減ります。

したがって、これも節税ではないといえるでしょう。ただ法人保険は以下の点でメリットがあります。

①「節税」という面でとらえるのではなく、そもそもの「生命保険のメリット」があります。

②死亡退職金で出た赤字は金額が大きいので欠損の繰越を使いきれない場合は、損することになる。

以上から、法人保険にはぜひ加入すべきであるとは思います。

Ⅱ確かな節税

これまで節税策がほとんどないことばかり説明してきましたが、全くないわけではありません。

1.個人及び法人役員の小規模企業共済に加入節税プラン

①個人事業主について

加入条件は存在しますが、ほとんどの個人事業主の方は加入できるでしょう。概要は、中小企業倒産防止共済と同じで、掛金が費用となり20年以上加入していれば元本割れのリスクはほとんどなく、将来給付金がもらえます。じゃあ、「また節税にならないのでは?」と思われることでしょう。

掛金は事業所得の節税となり、受取る給付金は「公的年金等の雑所得」又は「退職所得」という「概算経費が多く控除できる所得に変換されて」戻ってきます。つまり、中小企業倒産防止共済の場合とは違い節税になります。

②法人の役員の場合

小規模な法人の役員も加入することができます。

ただ、あくまで役員が個人として加入し所得税を節税するのであって、法人税を節税するのではありません。

ただ、小規模企業共済はほとんどデメリットがありませんので、ぜひ加入すべきでしょう!

2.消費税の原則課税と簡易課税制度の有理選択による節税

基準期間の売上高が5,000万円以下である場合は、簡易課税制度を適用できます。一般的に簡易課税制度が有利とされていますが、場合によっては5,000万円以下でも原則が有利な場合があります。これを比較検討すれば節税となるでしょう。

節税も大切ですが、売上アップを考えることが重要です!

当事務所にご相談いただければ、全力でサポートさせていただきます!!