生命保険料控除の適用要件

生命保険料控除は、社会政策の見地から設けられています。

| 適用要件 | 居住者が、次の保険料等を支払った場合、一定の控除額を控除できる。 (1)一般の生命保険料 (2)介護保険料 (3)個人年金保険料 |

| 一般の保険料の意義 | 保険金の受取人のすべてを自己又は親族とする生命保険料 ※親族には同一生計の要件も所得の要件もない(別生計でも良い) |

| 介護医療保険料の意義 | 介護保障又は医療保障に係る保険料 |

| 個人年金保険料 | 年金の受取人を自己又は配偶者とする個人年金保険料 |

控除額

旧生命保険料控除

平成23年12月31日以前に締結した保険契約等に基づく

・旧生命保険料

・旧個人年金保険料

の控除額は、それぞれ次の表の計算式に当てはめて計算した金額です。旧介護保険料は存在しません。

| 年間の支払保険料等 | 控除額 |

|---|---|

| 25,000円以下 | 支払保険料等の全額 |

| 25,000円超 50,000円以下 | 支払保険料等×1/2+12,500円 |

| 50,000円超 100,000円以下 | 支払保険料等×1/4+25,000円 |

| 100,000円超 | 一律50,000円 |

新生命保険料控除

平成24年1月1日以後に締結した保険契約等に基づく

・新生命保険料

・介護医療保険料

・新個人年金保険料

の控除額は、それぞれ次の表の計算式に当てはめて計算した金額です。

| 年間の支払保険料等 | 控除額 |

|---|---|

| 20,000円以下 | 支払保険料等の全額 |

| 20,000円超 40,000円以下 | 支払保険料等×1/2+10,000円 |

| 40,000円超 80,000円以下 | 支払保険料等×1/4+20,000円 |

| 80,000円超 | 一律40,000円 |

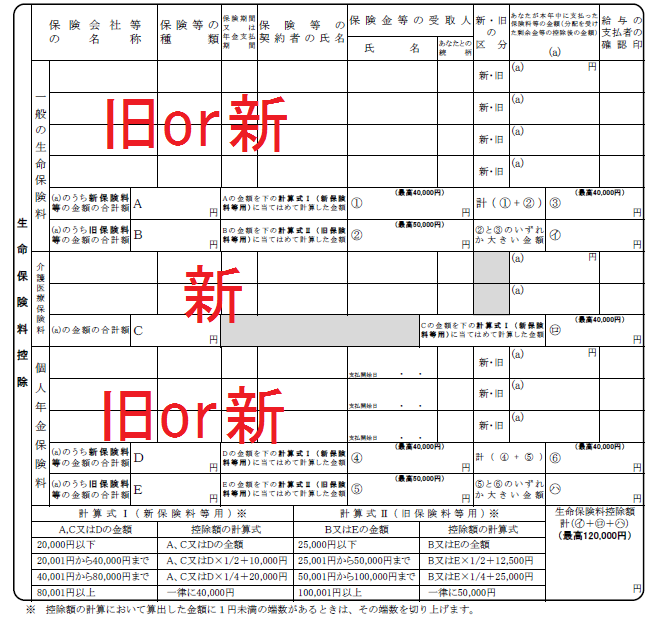

旧契約と新契約の双方に加入している場合

控除額が大きい、有利なほうを選択することができます。

生命保険料控除が登場するタイミング

生命保険料控除と言えば、年末調整で会社へ提出するイメージが強いと思います。厳密に言えば、生命保険料控除が登場するのは下記の3パターンと言えると思います。

①年末調整で生命保険料控除を計算する場合

②年末調整で生命保険料控除を計算した源泉徴収票で確定申告をする場合

③確定申告で初めて生命保険料控除を計算する場合

①年末調整で生命保険料控除を計算する場合

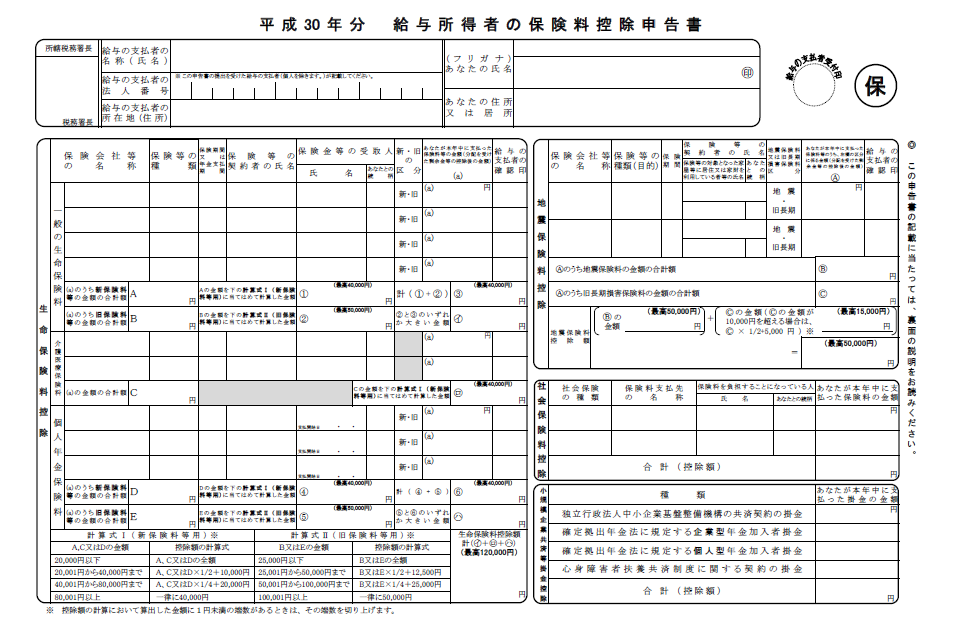

2017年12月までの「給与所得者の保険料控除申告書兼給与所得者の配偶者特別控除申告書」が廃止され、2018年1月より、「給与所得者の保険料控除申告書」と「給与所得者の配偶者控除等申告書」の2つに分解されました。2018年1月より配偶者控除制度が複雑になったことが影響しています。

しかし保険料控除の計算式や制度自体に変更はなく、様式が少し変わっただけです。

拡大図

税理士や会社の経理総務課の方のみならず、勤め人であるサラリーマンの方々も毎年見ている様式だと思います。毎年9月頃に、生命保険会社等から郵送される生命保険料等控除証明書を添付し、また少し詳しい方であれば自分で計算して穴埋めして、会社に提出されておられる方も多いと思います。

②年末調整で生命保険料控除を計算した源泉徴収票で確定申告をする場合

サラリーマンの方であっても、確定申告をするケースがいくつか存在します。代表的なものとしては

・医療費控除を受けたい場合

・住宅ローン控除の1年目

・雑所得や一時所得があった場合

などがあります。

このケースは「確定申告書作成コーナー」で「既に計算済みの保険料控除額を転記」していく作業となります。

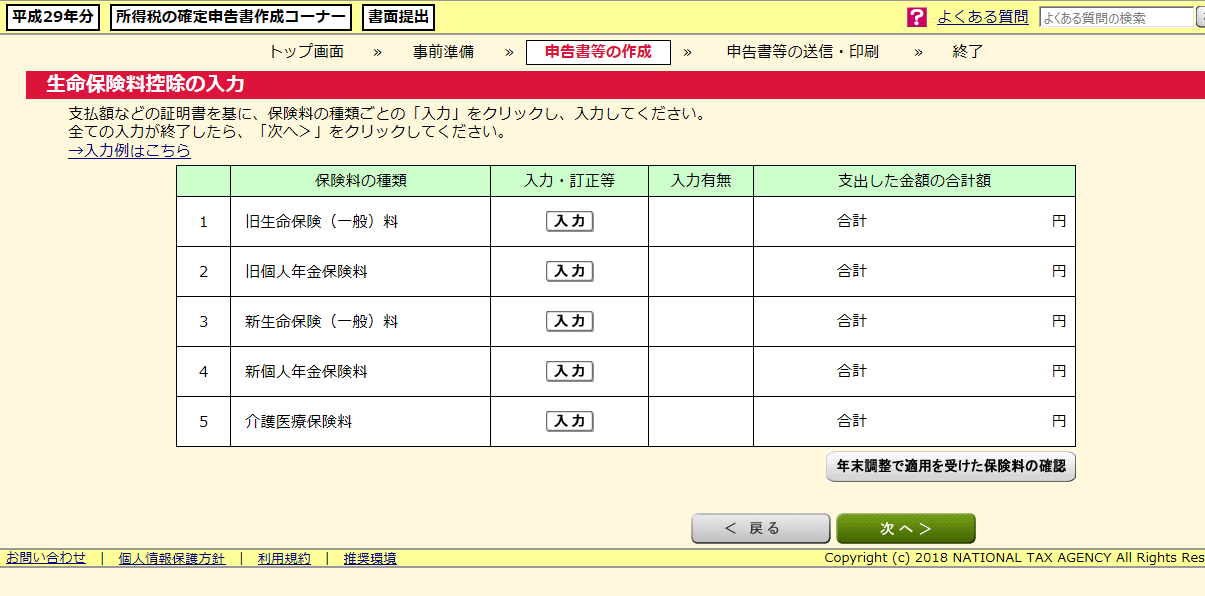

③確定申告で初めて生命保険料控除を計算する場合

確定申告のときに初めて、生命保険料控除を計算するケースはいくつか存在します。代表的なケースは下記です。

・商売をしている事業所得者であるため年末調整が無く確定申告が必須である。

・年度の途中で退職したため、2ヶ所給与であるため年末調整が未済である

などがあります。

このケースは「確定申告書作成コーナー」で、「生命保険料の支払額」を入力していくことにより「生命保険料控除額」が自動計算されます。

以上、京都の税理士が確定申告で重要な生命保険料控除について解説させていただきました。

現代においてはパソコンも会計ソフトも安いから、自分で自力で確定申告したいけれどいきなりは不安、だけど税理士に依頼するのは気後れする、そんな個人事業主様向けに「3年で税理士卒業ティーチング型税務顧問」を提供している京都の税理士です。弊所卒業生限定で卒業後のスポット相談業務も対応します。税理士業界の繁忙期を避けた決算月を設定されておられる法人会社については長期的な税務顧問を提供いたします。顧問税理士の一時的な業務集中時期発生回避にご協力いただくことは、貴社にとってもメリットが大きいはずです!よろしくお願いいたします。